처리실적 기준 GTO별 순위에서는 HPH사가 66.3백만 TEU를 처리하여 2006년에 이어 1위를 차지하였으며, 그 외 메이저 GTO인 APMT, PSA, DPW, COSCO사 등도 2006년과 동일한 순위를 유지하였다.

GTO의 지속적인 시장 점유율 상승은 수익성 향상을 추구하는 글로벌 네트워크의 확대를 통해 이루어지고 있다. GTO는 하역회사형(Stevedore based), 선사형(Carrier based), 선사와 하역회사가 합쳐진합형(Hybrid)의 3가지 형태로 구분되고 있다. 이 중 선사형과 혼합형 GTO는 자사 및 그룹 내 선박운항 서비스 네트워크에서 총비용을 최소화(Cost Center)하는 환적거점(Transshipment Terminal)을 중심으로 진출했다.(사진: 김근섭 연구원)

반면 하역회사형 GTO는 수익성을 극대화(Benefit Center)할 수 있는 거점항만(Gateway Terminal)을 중심으로 진출했다. 따라서 수익률 측면에서는 하역회사형인 HPH, PSA, DPW사 등이 선사형 및 혼합형 GTO보다 2배 이상의 높은 수익률을 기록하고 있다. 이러한 수익률의 차이는 하역회사형 GTO들이 현재 인프라 시설은 부족하지만 장래 성장가능성이 높은 신흥거점을 선점하여 높은 이용료를 부과하고 있기 때문이다.

이에 따라 주요 GTO는 신흥 성장국가에서 거점항만 확보를 위해 대상 국가에 대한 전 방위적인 압력을 행사하고 있다. 대표적인 사례로 브라질은 GTO의 지속적인 요구에 따라 관련 법제도 개정 및 정부조직을 개편하여 사업기간을 단축시켜주고 공공부두에 대한 민간투자를 허용하기도 했다.

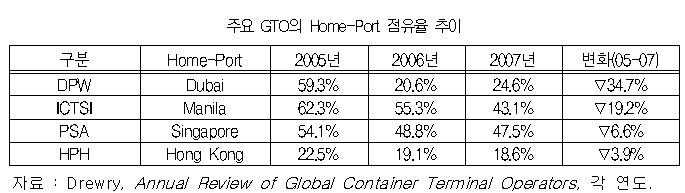

아울러 GTO들은 Portfolio 측면에서 모항(Home-Port)의 비중을 줄이고 해외 거점의 비중을 확대시키고 있으며, 선사형 GTO 들도 독립적인 터미널 부서를 신설하여 수익성 극대화를 위한 거점항만 개발에 적극 참여하고 있다.

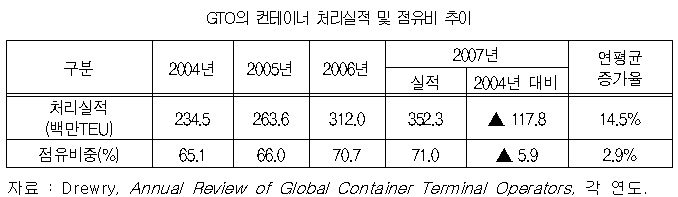

또한 GTO의 시장 점유율 상승은 처리능력 증대 및 신규 GTO의 출현 가능성 등으로 장래에도 지속될 전망이다. GTO의 처리능력은 2007년 기준 전 세계의 56.4%를 점유하고 있으나, 2013년에는 58.2%로 증가할 것으로 전망되고 있다(Drewry, 2008). 이와 더불어 수년 내에 신규 GTO의 출현이 예상되고 있는데 대표적인 후보군으로는 중국의 China Merchants, SIPG (Shanghai International Ports Group) 등을 들 수 있다.

이들 운영사는 처리실적 기준으로는 GTO의 상위 10위권 내에 포함되지만, 사업범위가 중국 내에 한정되고 있기 때문에 GTO에는 포함되지 않고 않다. 그러나 SIPG와 같은 중국의 대형 기업이 이미 계획하고 있는 해외로의 진출이 추진되어 GTO에 포함된다면 전 세계 컨테이너 시장의 대부분을 GTO가 점유하게 될 것이다.

또한 제4의 GTO라 불리는 금융권의 참여도 지속적으로 확대되고 있다. 이들 금융기관이 항만시장에 뛰어들고 있는 것은 하역회사형 GTO의 수익률이 평균 35%를 상회하고 있어 투자가치가 높은 상품으로 인식하고 있기 때문이다. 최근 가장 적극적으로 항만시장에 참여하고 있는 기업으로는 모건스탠리(Morgan Stanley), 맥쿼리(Macquarie), 골드만삭스(Goldman Sachs) 등이 있는데 이들은 점진적인 M&A를 통해 시장점유율을 확대해 나가고 있다.

이와 같은 대외적인 물류환경 변화에 대응하기 위해 우리나라 정부도 “화물 창출을 위한 글로벌물류네트워크 구축사업”을 100대 국정과제로 채택하여 추진하고 있다. 이 정책은 국내기업의 해외 물류시장 진출을 지원하여 글로벌 기업으로 육성시키고, 화물 창출을 통해 우리나라의 물류경쟁력을 강화하는데 그 목적이 있다. 그러나 사업추진이 초기 단계에 있고, 후발주자로서의 경쟁열위를 고려해볼 때 다음과 같은 전략을 통해 추진하는 것이 바람직할 것으로 판단된다.

첫째, 장기적인 관점에서 지속적으로 물류네트워크 구축사업을 추진해야 한다. 항만과 같은 대형 인프라 투자사업은 사업개시로부터 투자비 회수에 이르기까지 장기간이 소요되기 때문에 단실일내에 가시적인 성과를 기대하기는 힘들다.

둘째, 민간기업의 사업추진을 지원하는 전담기구의 설립이 필요하다. 대형 GTO는 축적된 노하우, 자본력 및 정보력 등을 통해 사업을 추진하고 있으나, 국내기업은 이제 시작 단계로서 모든 측면에서 상대적인 열위에 있다. 따라서 전담기구를 설립하여 자본과 정보측면에서 민간기업의 적극적인 해외진출을 상시 지원할 필요가 있다.

셋째, 신흥시장(Emerging Market) 중심의 진출 전략을 추진해야 한다. 북미, 유럽 등 기존의 주요 시장은 기존 GTO의 점유 비중이 높기 때문에 국내기업의 진출에 상당히 부담요인으로 작용하지만 신흥시장은 아직까지 선점가능성이 높다. 2007년 기준 GTO의 지역별 비중을 살펴보면, 동남아시아 75.6%, 북유럽 74.6%, 아프리카 31.3%, 남미 32.0%, 호주 32.5%, 동유럽 33.4% 등으로 신흥시장에 대한 점유비중은 상대적으로 낮은 것으로 나타나고 있다.

이와 같은 다양한 지원전략을 통해 글로벌 물류네트워크 구축 사업을 지속적으로 추진한다면, 국내 제조ㆍ물류ㆍ건설 기업 등이 상호 Win-Win하면서 동반 성장할 수 있을 것이다.